డివిడెండ్ డిస్కౌంట్ మోడల్ (ddm) అనేది స్టాక్స్ను అంచనా వేసే అతి పురాతన మరియు అత్యంత సంప్రదాయ పద్ధతుల్లో ఒకటి. ఏదైనా ప్రారంభ ఆర్థిక తరగతిలో నేర్పించబడిన ఆర్థిక సిద్ధాంతం యొక్క ప్రాథమిక అప్లికేషన్లలో డిడిఎం ఒకటి. డివిడెండ్ డిస్కౌంట్ మోడల్ ప్రకారం, ఆ ధర దాని అంచనా వేయబడిన ప్రస్తుత మరియు భవిష్యత్ డివిడెండ్ యొక్క నికర ప్రస్తుత విలువను మించితే స్టాక్ దాని ధరకి తగిన విలువను కలిగి ఉంటుంది.

ఈ మోడల్కు కంపెనీ యొక్క డివిడెండ్ చెల్లింపులు, వృద్ధి పద్ధతులు మరియు భవిష్యత్తు వడ్డీ రేట్ల దిశ గురించి చాలా అంచనాలు అవసరం. DDM లో, భవిష్యత్ డివిడెండ్ల యొక్క నికర ప్రస్తుత విలువ స్టాక్స్ విలువకు ఉపయోగించబడుతుంది. ఒక స్టాక్ విలువ అనేది సంస్థ ద్వారా ఉత్పన్నమయ్యే భవిష్యత్తు నగదు ప్రవాహాల మొత్తం, తగిన రిస్క్ సర్దుబాటు రేటు ద్వారా డిస్కౌంట్ చేయబడుతుంది. డివిడెండ్లను షేర్ హోల్డర్లకు తిరిగి వచ్చిన నగదు ప్రవాహాలను కొలవడానికి ఉపయోగించవచ్చు.

Ddm ఫార్ములా

డివిడెండ్ డిస్కౌంట్ మోడల్ = అంతర్గత విలువ = డివిడెండ్ యొక్క ప్రస్తుత విలువ మొత్తం + స్టాక్ సేల్ ధర యొక్క ప్రస్తుత విలువ.

డివిడెండ్ డిస్కౌంట్ మోడల్లో, ధర స్టాక్ యొక్క అంతర్గత విలువగా ఉంటుంది.

డిడిఎం కోసం ఫార్ములా:

P = d1/(r-g), ఇక్కడ

P = స్టాక్ ధర

D1 = తదుపరి సంవత్సరం డివిడెండ్ విలువ.

R = ఈక్విటీ క్యాపిటల్ యొక్క స్థిరమైన ఖర్చు.

G = శాశ్వత వృద్ధి రేటు.

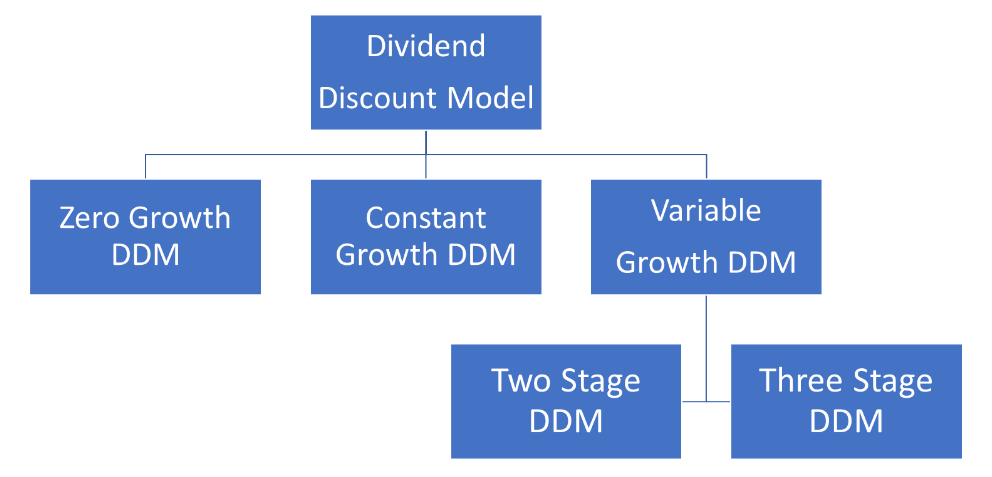

డిడిఎం వేరియేషన్లు

ఇప్పుడు వాటి సంక్లిష్టత ఆధారంగా ఉన్న డివిడెండ్ డిస్కౌంట్ మోడల్ యొక్క వివిధ వేరియేషన్లను అర్థం చేసుకోవడానికి ప్రయత్నిద్దాం.

1. జీరో-గ్రోత్ డివిడెండ్ డిస్కౌంట్ మోడల్

ఈ మోడల్లో, స్టాక్ ద్వారా చెల్లించబడిన అన్ని డివిడెండ్లు ఎప్పటికీ ఒకే విధంగా ఉంటాయని భావించబడుతుంది.

2. స్థిరమైన వృద్ధి డివిడెండ్ డిస్కౌంట్ మోడల్

ఈ మోడల్లో, అన్ని డివిడెండ్లు ఒక నిర్ణీత శాతం వద్ద పెరుగుతాయని మరియు స్థిరంగా ఉంటాయని భావించబడుతుంది. డివిడెండ్ వృద్ధి స్థిరంగా ఉంటుందని నమ్ముతారు.

3. వేరియబుల్-గ్రోత్ రేట్ ddm మోడల్

ఈ మోడల్లో, డివిడెండ్ వృద్ధి రెండు లేదా మూడు దశలలోకి విభజించబడవచ్చని భావించబడుతుంది, ఇక్కడ మొదటిది వేగవంతమైన ప్రారంభ దశగా ఉంటుంది మరియు తరువాత నెమ్మదిగా మార్పు దశ ఉంటుంది మరియు చివరికి అనంత కాలానికి తక్కువ రేటుతో ముగుస్తుంది.

జీరో-గ్రోత్ డివిడెండ్ డిస్కౌంట్ మోడల్:

సున్నా-పెరుగుదల మోడల్ ప్రకారం, స్టాక్ ధర అవసరమైన రాబడి రేటుతో వార్షిక డివిడెండ్లకు సమానంగా ఉంటుంది ఎందుకంటే డివిడెండ్లలో ఎటువంటి వృద్ధి లేదని ఊహిస్తుంది, అంటే, డివిడెండ్ ఎల్లప్పుడూ ఒకే విధంగా ఉంటుంది.

స్టాక్ యొక్క అంతర్గత విలువ = వార్షిక డివిడెండ్లు / రిటర్న్ రేటు.

స్థిరమైన వృద్ధి డివిడెండ్ డిస్కౌంట్ మోడల్

ఇది మాసాచుసెట్స్ ఇన్స్టిట్యూట్ ఆఫ్ టెక్నాలజీ, రోచెస్టర్ విశ్వవిద్యాలయం మరియు టొరంటో విశ్వవిద్యాలయం యొక్క మైరోన్ జె. గోర్డాన్ అభివృద్ధి చేసిన డివిడెండ్ డిస్కౌంట్ మోడల్ యొక్క ఒక ప్రముఖ మరియు సరళమైన పద్ధతి, ఇది 1956 లో ఎలి షాపిరోతో పాటు దానిని ప్రచురించింది మరియు దీనినే ప్రముఖంగా గోర్డాన్ గ్రోత్ మోడల్ అని పిలుస్తారు.

ప్రతి సంవత్సరం డివిడెండ్లు ఒక నిర్దిష్ట శాతం ద్వారా పెరుగుతాయని మోడల్ భావిస్తుంది మరియు ఈ పద్ధతి సహాయంతో, డివిడెండ్లు ఇచ్చే కంపెనీల విలువను ఎవరైనా అందించవచ్చు. ఈ మోడల్ వేగంగా అభివృద్ధి చెందుతున్న వాటికి విరుద్ధంగా మరింత మెచ్యూర్ అయ్యే కంపెనీలను అంచనా వేయడంలో సహాయపడగలదు, ఎందుకంటే గతంలో స్థిరంగా డివిడెండ్లు పెరుగుతాయి.

నిరంతర వృద్ధి డివిడెండ్ డిస్కౌంట్ మోడల్ డివిడెండ్లలో వృద్ధి రేటు స్థిరంగా ఉందని గమనించడం ముఖ్యం; అయితే, వాస్తవ డివిడెండ్ చెల్లింపు ప్రతి సంవత్సరం పెరుగుతుంది. నిరంతర వృద్ధి డివిడెండ్ డిస్కౌంట్ మోడల్ సహాయంతో, ఒక పెట్టుబడిదారు అనంత స్థాయి డివిడెండ్ల యొక్క ప్రస్తుత విలువను తెలుసుకోవచ్చు.

వేరియబుల్-గ్రోత్ రేట్ ddm మోడల్

ఇతర రెండు డివిడెండ్ డిస్కౌంట్ మోడల్స్ తో పోలిస్తే, వేరియబుల్-గ్రోత్ రేట్ డివిడెండ్ డిస్కౌంట్ మోడల్ వాస్తవానికి చాలా దగ్గరగా ఉంటుంది. ఈ మోడల్ హెచ్చుతగ్గులకు లోనవుతున్న డివిడెండ్లకు సంబంధించిన సమస్యలను పరిష్కరించడానికి సహాయపడుతుంది మరియు కంపెనీ వివిధ అభివృద్ధి దశలను అనుభవిస్తుందని భావిస్తుంది. ఈ మోడల్ యొక్క ఒక వినియోగదారు ప్రతి సంవత్సరం అభివృద్ధి రేట్లు మారుతూ ఉంటాయని మరియు వేరియబుల్ వృద్ధి రేట్లు వేర్వేరు రూపాలను తీసుకుంటాయని భావించవచ్చు. అయితే, అత్యంత ప్రజాదరణ పొందిన రూపం మూడు వేర్వేరు వృద్ధి రేట్లు ఊహించబడేది:

- ప్రారంభ వృద్ధి రేటు.

- నెమ్మదిగా వృద్ధికి ఒక మార్పు.

- స్థిరమైన వృద్ధి రేటు.

నిరంతర వృద్ధి రేటు మోడల్ ప్రతి పెరుగుదల దశతో కొనసాగుతుంది, ఇది వివిధ దశల కోసం వివిధ వృద్ధి రేట్లను ఉపయోగించడం ద్వారా ఈ పద్ధతి కింద లెక్కించబడుతుంది. ఇక్కడ, ప్రతి దశ యొక్క క్యుములేటివ్ ప్రస్తుత విలువలు స్టాక్ యొక్క వాస్తవిక విలువను తెలుసుకోవడానికి ఉపయోగించబడతాయి.

టూ స్టేజ్ డిడిఎం

ఈ మోడల్ ద్వంద్వ వృద్ధి దశ రూపంలో ఒక వ్యాపారంలో ఈక్విటీ విలువను నిర్ణయించడంలో సహాయపడుతుంది. ప్రారంభంలో, వేగవంతమైన వృద్ధి వ్యవధి ఉంటుంది, ఆ తర్వాత స్థిరమైన వృద్ధి వ్యవధి ఉంటుంది.

త్రీ స్టేజ్ డిడిఎం

ఒక వ్యాపారం యొక్క ఈక్విటీ విలువ మూడు దశల పెరుగుదల దశలో ఉంచబడుతుంది, ఇక్కడ ప్రారంభ దశ వేగంగా ఉంటుంది, తరువాత ఒక నెమ్మదిగా మార్పు దశ ఉంటుంది మరియు ఒక పరిమిత వ్యవధి కోసం తక్కువ రేటుతో ఉంటుంది.

Ddm యొక్క కొరతలు

డివిడెండ్ డిస్కౌంట్ మోడల్లో కొన్ని ప్రతికూలతలు ఉన్నాయి. మేము వాటిని ఇక్కడ వివరంగా చర్చిస్తాము.

1. డివిడెండ్ చెల్లింపుల అవసరం:

Ddm యొక్క మొదటి మరియు అత్యంత ముఖ్యమైన డ్రాబ్యాక్లలో ఒకటి ఏంటంటే స్టాక్లో పెట్టుబడి పెట్టడం నుండి తెలుసుకోవలసిన క్యాపిటల్ లాభాలు ఉన్నప్పటికీ, డివిడెండ్లను చెల్లించని స్టాక్లను మూల్యాంకన చేయడానికి ఇది వర్తింపజేయబడదు. డివిడెండ్ల ద్వారా ఇది అందించే పెట్టుబడిపై రాబడి (roi) మాత్రమే స్టాక్ యొక్క ఏకైక విలువ అని ddm నిర్దోష, తప్పులు లేని ఊహను అందిస్తుంది. డిడిఎం మోడల్ భవిష్యత్తులో స్థిరమైన రేటుతో డివిడెండ్లు పెరుగుతాయని ఆశించినప్పుడు మాత్రమే పనిచేస్తుంది, ఇది విస్తృత సంఖ్యలో కంపెనీలను అంచనా వేసే విషయానికి వస్తే దానిని ఉపయోగకరంగా చేస్తుంది. డివిడెండ్ చెల్లింపు చరిత్ర కలిగి ఉన్న మరియు అధిక-పెరుగుదల కంపెనీలను మిస్ చేసే సాపేక్షంగా మెచ్యూర్ కంపెనీలతో ఉపయోగించడానికి ఇది సాధనంగా ఉంటుంది.

2. చాలా అంచనాలు:

డివిడెండ్ డిస్కౌంట్ మోడల్ అనేది ఈ ఆర్టికల్లో చర్చించినట్లుగా, వృద్ధి రేట్లు, వడ్డీ రేట్లు మరియు పన్ను రేట్లకు సంబంధించి అంచనాలతో సహా కానీ వీటికి మాత్రమే పరిమితం కాకుండా, డివిడెండ్ డిస్కౌంట్ మోడల్ అనేక అంచనాలతో నిండి ఉంటుంది; ఈ అంశాలు అన్నీ పెట్టుబడిదారు నియంత్రణలో ఉండవు. అటువంటి డ్రాబ్యాక్ ddm మోడల్ యొక్క విశ్వసనీయతను తగ్గిస్తుంది.

3. బైబ్యాక్ అజ్ఞానం:

Ddm యొక్క మరొక లోపం ఏమిటంటే ఇది స్టాక్ల బైబ్యాక్ ప్రభావాలను పరిగణనలోకి తీసుకోదు. స్టాక్ వాల్యుయేషన్లో వ్యత్యాసం అనేది ఒక కంపెనీ తన షేర్లను షేర్హోల్డర్ల నుండి తిరిగి కొనుగోలు చేసినప్పుడు సంభవిస్తుంది. Ddm మోడల్ చాలా సంప్రదాయమైనది మరియు స్టాక్ బైబ్యాక్లను లెక్కించదు, ముఖ్యంగా పన్ను నిర్మాణం డివిడెండ్ల కంటే కొనుగోలుబ్యాక్లను పంచుకోవడం మరింత ప్రయోజనకరంగా చేసే కొన్ని దేశాలలో.

FAQs

[faq_accordion