ডিভিডেন্ড ডিসকাউন্ট মডেল (ডিডিএম (DDM)) হল স্টকের মূল্যায়ন করার সবচেয়ে পুরানো এবং সবচেয়ে রক্ষণশীল পদ্ধতিগুলির মধ্যে একটি। ডিডিএম (DDM) হল যে কোনও প্রাথমিক অর্থনীতির শ্রেণীতে শিক্ষাদান করা আর্থিক সিদ্ধান্তের প্রাথমিক প্রয়োগ। ডিভিডেন্ড ডিসকাউন্ট মডেল অনুযায়ী, যদি সেই মূল্য তার আনুমানিক বর্তমান এবং ভবিষ্যত লভ্যাংশের মোট বর্তমান মূল্যের চেয়ে বেশি হয় তাহলে স্টকটির মূল্য নির্ধারণ করা হয়।

এই মডেলের জন্য কোম্পানির লভ্যাংশ প্রদান, বৃদ্ধির পদ্ধতি এবং ভবিষ্যতের সুদের হারের দিকনির্দেশনা সম্পর্কে অনেক ধারণা প্রয়োজন। ডিডিএম (DDM)-এ, ভবিষ্যৎ লভ্যাংশের নেট প্রেজেন্ট ভ্যালু স্টকের মানের জন্য ব্যবহার করা হয়। একটি স্টকের মূল্য হল তার ভবিষ্যৎ ক্যাশ ফ্লোগুলির যোগফল যা ফার্ম দ্বারা উৎপন্ন হবে বলে আশা করা হচ্ছে, উপযুক্ত রিস্ক-অ্যাডজাস্টেড হার দ্বারা ছাড় পাওয়া যায়। শেয়ারহোল্ডারদের ফেরত পাওয়া নগদ প্রবাহ পরিমাপ করার জন্য লভ্যাংশ ব্যবহার করা যেতে পারে।

ডিডিএম (DDM) ফর্মুলা

ডিভিডেন্ড ডিসকাউন্ট মডেল = অন্তর্নিহিত ভ্যালু = লভ্যাংশের বর্তমান মান + স্টক সেল মূল্যের বর্তমান মান।

ডিভিডেন্ড ডিসকাউন্ট মডেলে, মূল্য হল স্টকের অন্তর্নিহিত মান।

ডিডিএম (DDM)-এর ফর্মুলা হল:

P = d1/(r-g), যেখানে

P = স্টকের মূল্য

D1 = পরবর্তী বছরের লভ্যাংশের মূল্য।

R = ইক্যুইটি মূলধনের স্থায়ী খরচ।

G = স্থায়ী বৃদ্ধির হার।

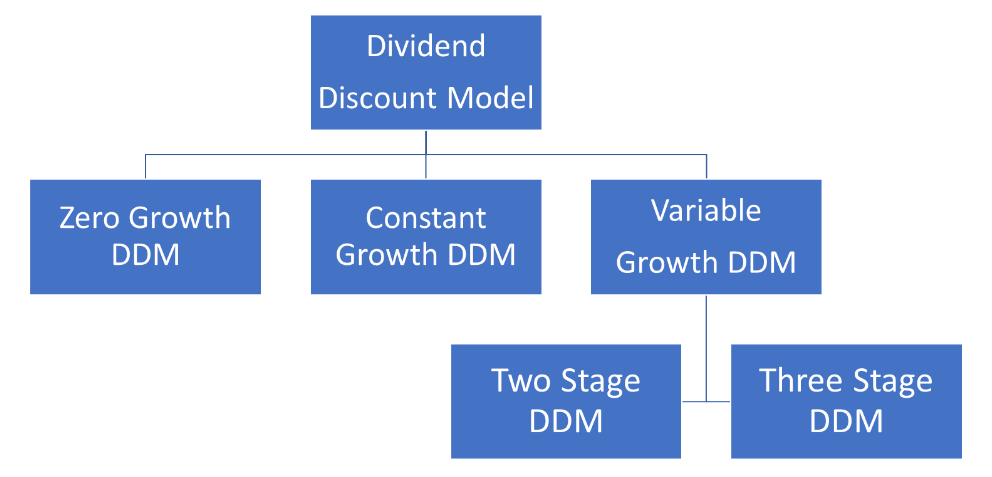

ডিডিএম (DDM) প্রকরণ

এখন আমরা তাদের জটিলতার উপর ভিত্তি করে উপস্থিত ডিভিডেন্ড ডিসকাউন্ট মডেলের বিভিন্ন প্রকরণ বুঝতে চেষ্টা করি।

1. শূন্য- বৃদ্ধি ডিভিডেন্ড ডিসকাউন্ট মডেল

এই মডেলে মনে করা হয় যে স্টক দ্বারা প্রদত্ত সমস্ত লভ্যাংশ সর্বদা একই থাকে।

2. ক্রমাগত বৃদ্ধি ডিভিডেন্ড ডিসকাউন্ট মডেল

এই মডেলে মনে করা হয় যে সমস্ত লভ্যাংশ একটি নির্দিষ্ট শতাংশতে বৃদ্ধি পায় এবং ধারাবাহিকভাবে বৃদ্ধি পায়। লভ্যাংশ বৃদ্ধি ক্রমাগত বলে বিশ্বাস করা হয়।

3. পরিবর্তনশীল- বৃদ্ধি হার ডিডিএম (DDM) মডেল

এই মডেলে মনে করা হয় যে লভ্যাংশ বৃদ্ধি দুটি বা তিনটি পর্যায়ে বিভক্ত করা যেতে পারে, যেখানে প্রথমটি দ্রুত প্রাথমিক পর্যায় হবে এবং এরপরে ধীরে রূপান্তর পর্যায় হবে এবং শেষ পর্যন্ত অনন্ত সময়ের জন্য কম হারে শেষ হবে।

শূন্য- বৃদ্ধি ডিভিডেন্ড ডিসকাউন্ট মডেল:

শূন্য-বৃদ্ধি মডেল অনুযায়ী, স্টকের মূল্য প্রয়োজনীয় রিটার্নের হারের দ্বারা বার্ষিক লভ্যাংশের সমান হবে কারণ এটি মনে করে যে লভ্যাংশের কোনও বৃদ্ধি নেই, অর্থাৎ, লভ্যাংশ সবসময় একই থাকে।

স্টকের দাম = বার্ষিক লভ্যাংশ / রিটার্নের হার।

ক্রমাগত বৃদ্ধি ডিভিডেন্ড ডিসকাউন্ট মডেল

এটি ম্যাসাচুসেটস ইনস্টিটিউট অফ টেকনোলজি, রোচেস্টার বিশ্ববিদ্যালয় এবং টোরন্টো বিশ্ববিদ্যালয়ের মাআরন জে. গোরডন দ্বারা নির্মীত ডিভিডেন্ড ডিসকাউন্ট মডেলের একটি জনপ্রিয় এবং সরল পদ্ধতি, যা 1956 সালে এলি স্যাপিরো-র সাথে এটি প্রকাশ করেছে এবং এটিকে জনপ্রিয়ভাবে গোরডন বৃদ্ধি মডেল বলা হয়।

মডেলটি অনুমান করে যে প্রতি বছর একটি নির্দিষ্ট শতাংশের মাধ্যমে লভ্যাংশ বৃদ্ধি পায়, এবং এই পদ্ধতির সাহায্যে যে কোনও ব্যক্তি এমন কোম্পানির মূল্যায়ন প্রদান করতে পারেন যা লভ্যাংশ দেয়। তাই বলা হয়েছে, এই মডেলটি দ্রুত বৃদ্ধি পাওয়া কোম্পানিগুলির পরিবর্তে আরও পরিপক্ক কোম্পানির মূল্যায়ন করতে সহায়তা করতে পারে, কারণ আগেরটির ক্রমাগত লভ্যাংশ বৃদ্ধি পেতে থাকে।

এটি মনে রাখতে হবে যে ক্রমাগত বৃদ্ধি পাওয়া ডিভিডেন্ড ডিসকাউন্ট মডেলটি অনুমান করে যে লভ্যাংশের বৃদ্ধির হার ক্রমাগত; তবে, প্রকৃত লভ্যাংশ পেআউট প্রতি বছর বৃদ্ধি পায়। ক্রমাগত বৃদ্ধির ডিভিডেন্ড ডিসকাউন্ট মডেলের সাহায্যে, একজন বিনিয়োগকারী লভ্যাংশের সীমাহীন ধারার বর্তমান মূল্য পেতে পারেন।

পরিবর্তনশীল- বৃদ্ধি হার ডিডিএম (DDM) মডেল

অন্য দুটি ডিভিডেন্ড ডিসকাউন্ট মডেলের তুলনায় পরিবর্তনশীল বৃদ্ধি হার ডিভিডেন্ড ডিসকাউন্ট মডেল বাস্তবের অনেক কাছাকাছি। এই মডেলটি পরিবর্তনশীল লভ্যাংশ সম্পর্কিত সমস্যাগুলি সমাধান করতে সাহায্য করে এবং মনে করে যে কোম্পানি বিভিন্ন বৃদ্ধির পর্যায়ে উন্নীত হবে। এই মডেলটির একজন ব্যবহারকারী মনে করতে পারেন যে প্রতি বছর বৃদ্ধির হার ভিন্ন এবং পরিবর্তনশীল বৃদ্ধির হার বিভিন্ন রূপ নিতে পারে। এটি বলা হয়েছে যে, সবচেয়ে জনপ্রিয় ফর্ম হল সেই ফর্ম যেখানে তিনটি ভিন্ন বৃদ্ধির হার ধরে নেওয়া হয়:

- বৃদ্ধির প্রাথমিক উচ্চ হার।

- ধীরে বৃদ্ধিতে পরিবর্তন।

- একটি স্থিতিশীল বৃদ্ধির হার যা টেকসই।

ক্রমাগত বৃদ্ধির হারের মডেল প্রতিটি উত্তীর্ণ বৃদ্ধির পর্যায়ে চলতে থাকে, যা বিভিন্ন পর্যায়ের জন্য বিভিন্ন বৃদ্ধির হার ব্যবহার করে এই পদ্ধতির অধীনে গণনা করা হয়। এখানে, প্রতিটি পর্যায়ের ক্রমবর্ধমান বর্তমান মূল্য স্টকের অন্তর্নিহিত মান নির্ধারণের জন্য ব্যবহার করা হয়।

টু স্টেজ ডিডিএম (DDM)

এই মডেলটি দ্বিগুণ বৃদ্ধির পর্যায়ে একটি ব্যবসায় ইক্যুইটির মূল্য নির্ধারণ করতে সাহায্য করে। শুরুতে দ্রুত বৃদ্ধির সময়সীমা রয়েছে, তারপরে স্থিতিশীল বৃদ্ধির সময়সীমা রয়েছে.

তিন পর্যায়ের ডিডিএম (DDM)

একটি ব্যবসার ইক্যুইটি মূল্য তিন-পাশের বৃদ্ধির পর্যায়ে নির্ধারিত হয়, যেখানে প্রাথমিক পর্যায় একটি দ্রুত পর্যায় হবে, এরপরে আরেকটি ধীরে পরিবর্তন করার পর্যায় এবং একটি পরিমিত সময়ের জন্য কম হার।

ডিডিএম (DDM) -এর অভাব

ডিভিডেন্ড ডিসকাউন্ট মডেলের কিছু অসুবিধা রয়েছে। আমরা এখানে তাদের সম্পর্কে বিস্তারিতভাবে আলোচনা করব।

1. লভ্যাংশ পেআউট প্রয়োজন:

ডিডিএম (DDM)-এর প্রথম এবং সবচেয়ে গুরুত্বপূর্ণ অসুবিধাগুলির মধ্যে একটি হল যে স্টকের বিনিয়োগ থেকে উপলব্ধি করা মূলধন লাভ সত্ত্বেও, লভ্যাংশ পে না করা স্টকগুলির মূল্যায়ন করার জন্য এটি প্রয়োগ করা যাবে না। ডিডিএম (DDM) নিখুঁত, ত্রুটিবিহীন ধারণা তৈরি করে যে বিনিয়োগের উপর রিটার্ন (আরওআই (ROI)) লভ্যাংশের মাধ্যমে প্রদান করে তা স্টকের একমাত্র মূল্য। ডিডিএম (DDM) মডেল শুধুমাত্র তখনই কাজ করে যখন ভবিষ্যতে ধারাবাহিক হারে লভ্যাংশবৃদ্ধি পাবে, যা বিভিন্ন সংখ্যক কোম্পানি মূল্যায়ন করার ক্ষেত্রে এটি ব্যবহারযোগ্য করে তোলে। এটি শুধুমাত্র তুলনামূলকভাবে পরিপক্ক সংস্থাগুলির সাথে ব্যবহারের জন্য সহায়ক যাদের লভ্যাংশ প্রদানের ইতিহাস আছে এবং উচ্চ-বৃদ্ধি সম্পন্ন কোম্পানিগুলি বাদ যায়।

2. অনেক ধারণা:

ডিভিডেন্ড ডিসকাউন্ট মডেলটি এই প্রতিবেদনে আলোচনা করা লভ্যাংশ সম্পর্কে অনেক ধারণা থেকে পরিপূর্ণ, যার মধ্যে বৃদ্ধির হার, সুদের হার এবং করের হার সম্পর্কিত ধারণাগুলি অন্তর্ভুক্ত কিন্তু এতেই সীমাবদ্ধ নয়; এই সমস্ত বৈশিষ্ট্যগুলি বিনিয়োগকারীদের নিয়ন্ত্রণের বাইরে। এই ধরনের অসুবিধা ডিডিএম (DDM) মডেলের বিশ্বাসযোগ্যতা হ্রাস করে।

3. বাইব্যাক অজ্ঞানতা:

ডিডিএম (DDM)-এর অন্য একটি অসুবিধা হল এটি স্টকের বাইব্যাকের প্রভাব বিবেচনা করে না। কোনও কোম্পানি যখন শেয়ারহোল্ডারদের কাছ থেকে তার শেয়ার ফেরত নেয় তখন স্টক মূল্যায়নের পার্থক্য তৈরি হয়। ডিডিএম (DDM) মডেলটি খুব রক্ষণশীল এবং স্টক বাইব্যাকগুলির জন্য বিশেষ করে কিছু দেশে যেখানে কর কাঠামো ল্ভ্যাংশের থেকে বাইব্যাক শেয়ার করাকে অনেক বেশি সুবিধাজনক করে তোলে।