முன்னுரை

முதலீட்டாளர்கள் எப்பொழுதும் கணிசமான வருமானத்தை ஈட்டக்கூடிய சாத்தியக்கூறுகளை வைத்திருப்பது மட்டுமல்லாமல் , வரிச் சேமிப்புக்கான கவர்ச்சிகரமான வாய்ப்பையும் வழங்கும் வாய்ப்புகளைத் தேடுகின்றனர் . முதலீட்டுத் தேர்வுகளில் , ELSS ( இ . எல் . எஸ் . எஸ் ) ஃபண்டுகள் அல்லது ஈக்விட்டி இணைக்கப்பட்ட சேமிப்புத் திட்ட நிதிகள் குறிப்பிடத்தக்க விருப்பமாக வெளிப்படுகின்றன . இந்த நிதிக் கருவிகள் செல்வக் குவிப்பு மட்டுமல்ல , திறமையான வரி நிர்வாகத்தையும் உறுதியளிக்கின்றன , இது அவர்களின் முதலீட்டு இலாகாவை மேம்படுத்தவும் , வரிப் பொறுப்புகளைக் குறைக்கவும் நோக்கமுள்ளவர்களுக்கு கவர்ச்சிகரமான விருப்பமாக அமைகிறது .

இந்தக் கட்டுரையில் , ELSS ( இ . எல் . எஸ் . எஸ் ) மியூச்சுவல் ஃபண்டுகள் என்ன , அவற்றின் நன்மைகள் மற்றும் அவை எவ்வாறு செயல்படுகின்றன என்பதை விளக்கும் விவரங்களை நாங்கள் உங்களுக்குக் காண்பிப்போம் .

இஎல்எஸ்எஸ் (ELSS) ஃபண்டு என்றால் என்ன ?

இ . எல் . எஸ் . எஸ் (ELSS) ஃபண்ட் என்பது முதன்மையாக ஈக்விட்டிகளில் கவனம் செலுத்தும் ஒரு முதலீட்டு வழி , இது மூன்று வருட கட்டாய லாக் – இன் காலத்தால் வகைப்படுத்தப்படுகிறது , இதன் போது நீங்கள் முதலீடு செய்த மூலதனம் அணுக முடியாததாக இருக்கும் . குறிப்பிடத்தக்க வகையில் , இ . எல் . எஸ் . எஸ் (ELSS) இல் முதலீடு செய்வது உங்கள் வரிக்குரிய வருமானத்தை அதிகபட்சமாக ரூ 150,000 வரை குறைக்கும் வாய்ப்பை வழங்குகிறது , இதன் விளைவாக வரிக் கடமைகள் குறையும் . மேலும் , மூன்று வருட லாக் – இன் காலம் முடிவடைந்ததைத் தொடர்ந்து , இந்த முதலீட்டில் இருந்து கிடைக்கும் எந்த லாபமும் நீண்ட கால மூலதன ஆதாயமாக வகைப்படுத்தப்படும் , மேலும் ஆதாயம் ரூ .1 லட்சத்திற்கு மேல் இருந்தால் 10% வரி விதிக்கப்படும் .

இஎல்எஸ்எஸ் (ELSS) மியூச்சுவல் ஃபண்டுகளின் அம்சங்கள் என்ன ?

ELSS ( இஎல்எஸ்எஸ் ) மியூச்சுவல் ஃபண்டுகள் என்றால் என்ன என்பதை இப்போது நீங்கள் புரிந்து கொண்டீர்கள் , அவற்றை ஈர்க்கும் முதலீட்டுத் தேர்வாக மாற்றும் முக்கிய அம்சங்களை ஆராய்வோம் . .

- ஈக்விட்டி முதலீட்டு வாய்ப்பு

ELSS ( இஎல்எஸ்எஸ் ) நிதிகள் முதன்மையாக பங்குகளில் முதலீடு செய்கின்றன , பங்குச் சந்தையின் வளர்ச்சி திறனைப் பயன்படுத்துவதை நோக்கமாகக் கொண்டுள்ளன .

- பல்வகைப்படுத்தல் வியூகம்

இந்த வரி – சேமிப்பு மியூச்சுவல் ஃபண்டுகள் பல்வேறு துறைகள் மற்றும் தொழில்களில் தங்கள் முதலீடுகளை பன்முகப்படுத்துகின்றன , வளர்ச்சி வாய்ப்புகளைத் தேடும் போது ஆபத்தை பரப்புகின்றன .

- லாக் – இன் காலம்

ELSS ( இஎல்எஸ்எஸ் ) மியூச்சுவல் ஃபண்டுகள் லாக் – இன் காலத்தைக் கொண்டிருக்கின்றன , முதலீடு செய்வதற்கும் , நீண்ட காலக் கண்ணோட்டத்தை வளர்ப்பதற்கும் ஒழுக்கமான அணுகுமுறையை ஊக்குவிக்கிறது .

- வரி சேமிப்புகள்

ELSS ( இஎல்எஸ்எஸ் ) முதலீடுகள் வருமான வரிச் சட்டத்தின் பிரிவு 80C இன் கீழ் வரிச் சலுகைகளை வழங்குகின்றன , முதலீட்டாளர்கள் தங்கள் வரிக்குரிய வருமானத்தைக் குறைக்க அனுமதிக்கிறது .

- வருமானத்தின் மீதான வரிவிதிப்பு

ELSS ( இஎல்எஸ்எஸ் ) நிதிகளிலிருந்து பெறப்படும் லாபங்கள் லாங் டெர்ம் கேப்பிட்டல் கேய்ன் (LTCG) வரிக்கு உட்பட்டது , இது முதலீட்டு வருமானத்தின் வரிவிதிப்பு பற்றிய தெளிவை வழங்குகிறது .

இந்த அம்சங்களைப் புரிந்துகொள்வதன் மூலம் , உங்கள் முதலீட்டு இலாகாக்களில்ELSS ( இஎல்எஸ்எஸ் ) மியூச்சுவல் ஃபண்டுகளைஇணைப்பது பற்றிய தகவலறிந்த முடிவுகளை நீங்கள் எடுக்கலாம் .

Tax Benefits of ELSS Mutual Funds

Let’s take a closer look at the tax benefits offered by ELSS Mutual Funds, delving into their potential to enhance your financial planning.

பிரிவு 80 சி விலக்கு

ELSS ( இஎல்எஸ்எஸ் ) திட்டங்கள் வருமான வரிச் சட்டத்தின் பிரிவு 80C இன் கீழ் வரும் , நீங்கள் முதலீடு செய்யும் அசல் தொகையில் வரி விலக்குகளை அனுபவிக்க வழிவகை செய்கிறது . ELSS ( இஎல்எஸ்எஸ் ), NSC ( என் . எஸ் . சி ), PPF ( பிபிஎஃப் ) போன்ற பல்வேறு குறிப்பிட்ட கருவிகளில் முதலீடு செய்வதற்கு , பிரிவு 80C- ன் கீழ் ரூ .1.5 லட்சம் வரை க்ளெய்ம் செய்ய உங்களை அனுமதிக்கும் இந்த விலக்கு ஒரு ஒட்டுமொத்த நன்மையாகும் .

ஆதாயத்தின் மீதான வரி செயல்திறன்

ELSS ( இஎல்எஸ்எஸ் ) மியூச்சுவல் ஃபண்டுகள் மூன்று வருட உத்திசார் லாக் – இன் காலத்தை அறிமுகப்படுத்தியது . இந்த காலத்திற்குப் பிறகு யூனிட்களை மீட்டெடுத்தால் , நீங்கள் நீண்ட கால மூலதன ஆதாயங்களைப் (LTCG) பெறுவீர்கள் . குறிப்பிடத்தக்க அம்சம் என்னவென்றால் , ஒரு நிதியாண்டில் ரூ .1 லட்சம் வரையிலான LTCG- க்கு வரிவிதிப்பிலிருந்து விலக்கு அளிக்கப்படுகிறது . இந்த வரம்புக்கு அப்பால் உள்ள எந்த எல்டிசிஜியும் குறியீட்டைக் கருத்தில் கொள்ளாமல் ரூ . 1 லட்சத்திற்கும் அதிகமான ஆதாயங்களுக்கு 10% வரி விதிக்கிறது .

ELSS ( இஎல்எஸ்எஸ் ) வரி சேமிப்பு நிதிகளில் ஏன் முதலீடு செய்ய வேண்டும் ?

ELSS ( இஎல்எஸ்எஸ் ) மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்வதைக் கருத்தில் கொள்வதற்கான முக்கிய காரணங்கள் இங்கே உள்ளன , ஒவ்வொன்றும் உங்கள் முதலீட்டு உத்தியை மேம்படுத்துகின்றன :

சமநிலை வளர்ச்சிக்கான பல்வகைப்படுத்தல்

ELSS ( இஎல்எஸ்எஸ் ) வரி – சேமிப்பு மியூச்சுவல் ஃபண்டுகள் அவற்றின் பன்முகப்படுத்தப்பட்ட அணுகுமுறைக்காக தனித்து நிற்கின்றன . இந்த நிதிகள் ஸ்மால் – கேப் முதல் பெரிய தொப்பி வரை மற்றும் பல்வேறு துறைகளில் பரந்து விரிந்திருக்கும் நிறுவனங்களின் ஸ்பெக்ட்ரம் முழுவதும் முதலீடு செய்வதன் மூலம் உங்கள் போர்ட்ஃபோலியோவில் பல்வகைப்படுத்தலை அறிமுகப்படுத்துகிறது . இந்த பல்வகைப்படுத்தல் வளர்ச்சி வாய்ப்புகளை ஆராயும் போது ஆபத்தை நிர்வகிக்க உதவுகிறது .

அணுகக்கூடிய என்ட்ரி பாயிண்ட்

ELSS ( இஎல்எஸ்எஸ் ) திட்டங்கள் குறைந்த குறைந்தபட்ச முதலீட்டு வரம்பை வழங்குகின்றன , பெரும்பாலும் ரூ . 500 வரை குறைவாக இருக்கும் . கணிசமான ஆரம்ப மூலதனம் தேவையில்லாமல் உங்கள் முதலீட்டு பயணத்தைத் தொடங்க இந்த அணுகல் உங்களை அனுமதிக்கிறது . முதலீட்டு நிலப்பரப்பில் நுழைவதற்கு இது ஒரு பரந்த மக்கள்தொகைக்கு வழி வகுக்கிறது .

முறையான முதலீட்டு நன்மைகள்

ELSS ( இஎல்எஸ்எஸ் ) நிதிகள் முறையான முதலீட்டுத் திட்டங்களின் ( எஸ்ஐபி ) நெகிழ்வுத்தன்மையை வழங்குகின்றன , இது சிறிய , வழக்கமான தொகைகளை நீங்கள் பங்களிக்க உதவுகிறது . இந்த அணுகுமுறை ஒரு நிலையான மற்றும் நிலையான முதலீட்டு முறையுடன் இணைவது மட்டுமல்லாமல் , காலப்போக்கில் செல்வத்தை உருவாக்கும் போது வரி பலன்களை அனுபவிக்கவும் உங்களை அனுமதிக்கிறது .

ELSS ( இஎல்எஸ்எஸ் ) ஃபண்டுகளில் முதலீடு செய்வதற்கு முன் ஆராய வேண்டிய காரணிகள்

ELSS ( இஎல்எஸ்எஸ் ) மியூச்சுவல் ஃபண்டுகளில் முதலீடு செய்வதற்கு முன் , பின்வரும் காரணிகளைக் கருத்தில் கொள்ள வேண்டும் :

முதலீடு மற்றும் வரி திட்டமிடல் சமநிலை

ELSS ( இஎல்எஸ்எஸ் ) நிதிகள் வரிச் சலுகைகளை வழங்கினாலும் , அவற்றை வரிச் சேமிப்புக் கருவியாகக் காட்டிலும் அதிகமாகப் பார்ப்பது முக்கியம் . உங்கள் முதலீட்டுத் திட்டம் உங்கள் பரந்த நிதி நோக்கங்களுக்குச் சேவை செய்கிறது என்பதை உறுதிப்படுத்திக் கொள்ளுங்கள் . வரி திட்டமிடல் முக்கியமானது என்றாலும் , உங்கள் நீண்டகால இலக்குகளுடன் ஒத்துப்போகும் முதலீட்டு உத்தியை வடிவமைப்பது முன்னுரிமை பெற வேண்டும் .

ஸ்மார்ட் எஸ்ஐபி (SIP) அல்லது லம்ப்சம் முடிவு

வரிச் சலுகைகளின் கவர்ச்சியானது ELSS ( இஎல்எஸ்எஸ் மியூச்சுவல் ஃபண்டுகளில் மொத்தப் பங்களிப்புகள் மூலம் கடைசி நிமிட முதலீடுகளுக்கு வழிவகுக்கும் . இருப்பினும் , இந்த அணுகுமுறை உங்களை சந்தை ஏற்ற இறக்கத்திற்கு வெளிப்படுத்தலாம் . ஒரு முறையான முதலீட்டுத் திட்டத்தை எஸ்ஐபி (SIP) தேர்ந்தெடுப்பது , உங்கள் முதலீடுகளை காலப்போக்கில் விரிவுபடுத்துகிறது , சந்தை ஏற்ற இறக்கங்களை வழிநடத்த உதவுகிறது மற்றும் உங்கள் சராசரி முதலீட்டுச் செலவைக் குறைக்கும் .

உகந்த முதலீட்டு எல்லை

ELSS ( இஎல்எஸ்எஸ் ) ஒப்பீட்டளவில் குறுகிய லாக் – இன் காலத்தை வழங்கினாலும் , பங்குகள் முதிர்ச்சியடைய அதிக நேரம் தேவைப்படுகிறது . 3 வருட லாக் – இன் காரணமாக குறுகிய கால இலக்குகளை அவர்கள் விரும்புவது போல் தோன்றினாலும் , 5-7 ஆண்டுகள் நீண்ட முதலீட்டு எல்லையை கருத்தில் கொள்ளுங்கள் . இந்த அணுகுமுறை பங்குகளின் உள்ளார்ந்த ஏற்ற இறக்கத்துடன் சிறப்பாகச் சீரமைக்கிறது மற்றும் சாத்தியமான வளர்ச்சிக்கான இடத்தை வழங்குகிறது .

இந்தியாவில் உள்ள இஎல்எஸ்எஸ் (ELSS) நிதிகளின் பட்டியல்

இந்தியாவில் கிடைக்கும் ELSS ( இஎல்எஸ்எஸ் ) மியூச்சுவல் ஃபண்டுகளின் பட்டியல் , கடந்த ஆண்டில் அவர்கள் உருவாக்கிய வருமானம் மற்றும் அந்த வருமானத்துடன் தொடர்புடைய அபாயங்கள் பற்றிய சில தகவல்களுடன் கீழே கொடுக்கப்பட்டுள்ளது . .

| ELSS ( இஎல்எஸ்எஸ் ) நிதியின் பெயர் | வகை | 1 ஆண்டு வருமானம் | நிதியின் அளவு ( கோடியில் ) | ரிஸ்க் லெவல் |

| பந்தன் டேக்ஸ் அட்வான்டேஜ் ELSS ( இஎல்எஸ்எஸ் ) ஃபண்ட் | ஈக்விட்டி | 22.00% | 4,776 | மிக அதிகம் |

| பேங்க் ஆஃப் இந்தியா டேக்ஸ் அட்வான்டேஜ் ஃபண்ட் | ஈக்விட்டி | 19.80% | 792 | மிக அதிகம் |

| கனரா ரோபெகோ ஈக்விட்டி டேக்ஸ் சேவர் ஃபண்ட் | ஈக்விட்டி | 13.00% | 5,979 | மிக அதிகம் |

| DSP (டிஎஸ்பி) டேக்ஸ் சேவர் ஃபண்ட் | ஈக்விட்டி | 17.90% | 11,303 | மிக அதிகம் |

| பிராங்க்ளின் இந்தியா டாக்ஸ்ஷீல்டு ஃபண்ட் | ஈக்விட்டி | 20.10% | 5,029 | மிக அதிகம் |

| ஹெச்டிஎஃப்சி (HDFC) டேக்ஸ்சேவர் ஃபண்ட் | ஈக்விட்டி | 21.40% | 10,930 | மிக அதிகம் |

| ஜேஎம் (JM) டேக்ஸ் கெய்ன் ஃபண்ட் | ஈக்விட்டி | 21.00% | 87 | மிக அதிகம் |

| கோட்டக் டேக்ஸ்சேவர் ஃபண்ட் | ஈக்விட்டி | 18.40% | 3,855 | மிக அதிகம் |

| மஹிந்திரா மேனுலைஃப் இஎல்எஸ்எஸ் (ELSS) ஃபண்ட் | ஈக்விட்டி | 17.10% | 649 | மிக அதிகம் |

| மிரே அசெட் டேக்ஸ் சேவர் ஃபண்ட் | ஈக்விட்டி | 16.60% | 16,634 | மிக அதிகம் |

| பிஜிஐஎம் இந்தியா இஎல்எஸ்எஸ் (ELSS) டேக்ஸ் சேவர் ஃபண்ட் | ஈக்விட்டி | 17.90% | 540 | மிக அதிகம் |

| பராக் பாரிக் டேக்ஸ் சேவர் ஃபண்ட் | ஈக்விட்டி | 18.50% | 1,742 | மிதமான அதிகம் |

| குவாண்ட் டேக்ஸ் பிளான் ஃபண்ட் | ஈக்விட்டி | 16.60% | 4,434 | மிக அதிகம் |

| எஸ்பிஐ (SBI) லாங் – டேர்ம் ஈக்விட்டி ஃபண்ட் | ஈக்விட்டி | 26.20% | 14,430 | மிக அதிகம் |

| யூனியன் டேக்ஸ் சேவர் (ELSS) ஃபண்ட் | ஈக்விட்டி | 15.90% | 663 | மிக அதிகம் |

இது ஒரு பரிந்துரை அல்ல , ஆனால் இந்த காலக்கெடுவிற்குள் வலுவான செயல்திறனை வெளிப்படுத்திய நிதிகளின் பட்டியல் என்பதை நினைவில் கொள்ளவும் . முதலீட்டு முடிவுகளை எடுப்பதற்கு முன் , உங்கள் நிதி இலக்குகள் , ரிஸ்க் சகிப்புத்தன்மை மற்றும் முதலீட்டு எல்லை ஆகியவற்றைக் கருத்தில் கொள்வது அவசியம் .

முடிவுரை

ELSS வரி – சேமிப்பு மியூச்சுவல் ஃபண்டுகள் வளர்ச்சி திறன் மற்றும் வரி நன்மைகள் ஆகியவற்றின் கலவையை விரும்பும் தனிநபர்களுக்கு ஒரு கட்டாய வழியை வழங்குகிறது . அவர்களின் சமபங்கு சார்ந்த அணுகுமுறை , பல்வேறு முதலீட்டு விருப்பங்கள் மற்றும் குறுகிய லாக் – இன் காலம் ஆகியவற்றுடன் , ELSS ( இஎல்எஸ்எஸ் ) நிதிகள் வரிச் சேமிப்பை மேம்படுத்தும் போது நிதி இலாகாக்களை மேம்படுத்துவதற்கான ஒரு உத்தி கருவியை வழங்குகின்றன . இந்த நிதிகளை நீங்கள் ஆராயும்போது , அவற்றை உங்களின் தனிப்பட்ட நிதி இலக்குகளுடன் சீரமைக்க நினைவில் கொள்ளுங்கள் மற்றும் தகவலறிந்த முதலீட்டு முடிவுகளை எடுக்க நிதி ஆலோசகரை அணுகவும் .

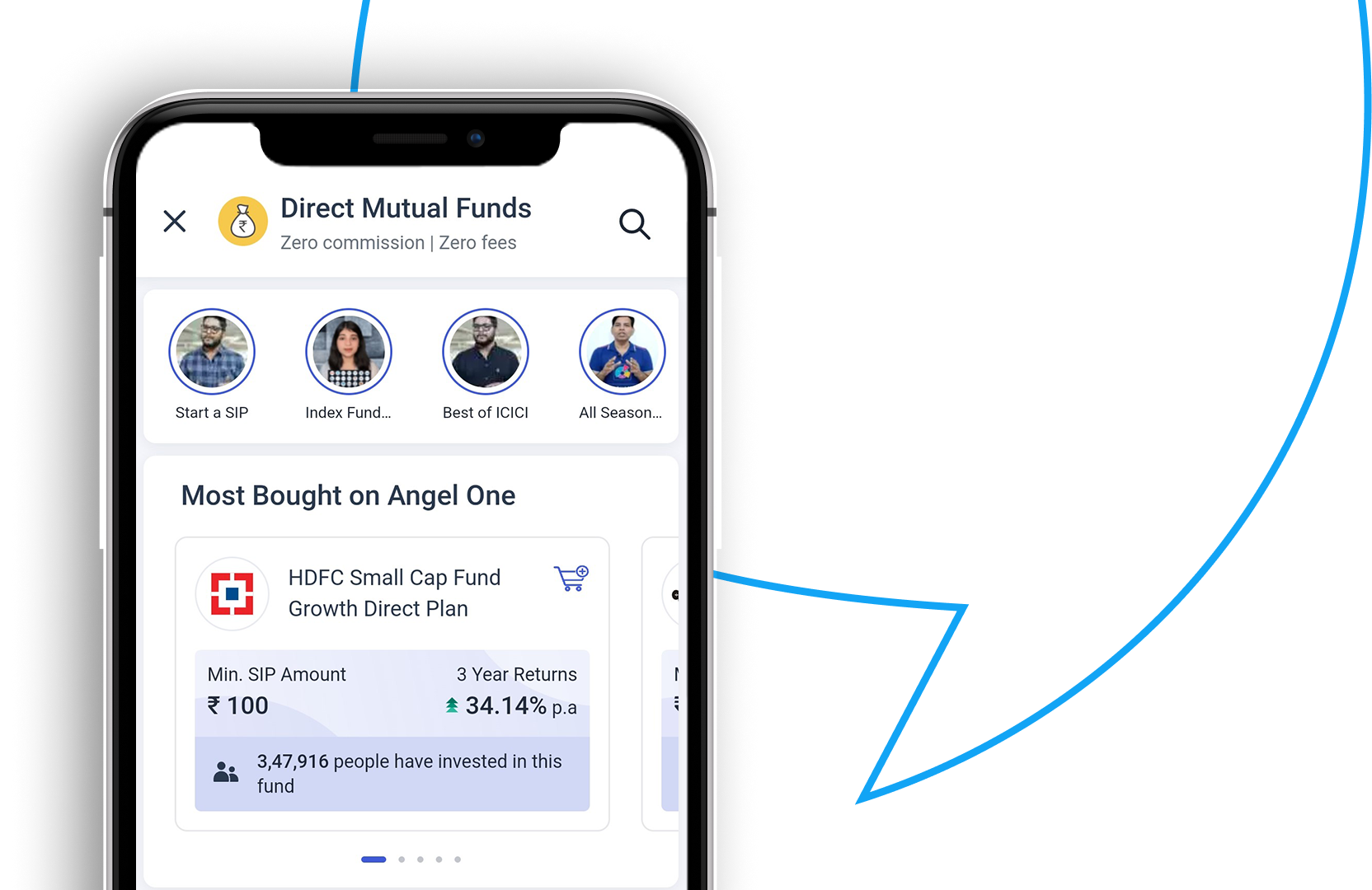

ELSS ( இஎல்எஸ்எஸ் ) மியூச்சுவல் ஃபண்டுகளைப் பற்றி இப்போது உங்களுக்குத் தெரியும் , அடுத்த படியாக ஏஞ்சல் ஒன்னில் டிமேட் கணக்கைத் திறந்து , உங்களுக்குப் பிடித்தமான ELSS ( இஎல்எஸ்எஸ் ) ஃபண்டில் முதலீடு செய்யுங்கள் .

FAQs

ELSS (இஎல்எஸ்எஸ்) வரி சேமிப்பு மியூச்சுவல் ஃபண்டுகள் என்றால் என்ன?

ELSS (இஎல்எஸ்எஸ்) வரி சேமிப்பு மியூச்சுவல் ஃபண்டுகள் பங்கு சார்ந்த முதலீட்டு விருப்பங்கள் ஆகும், அவை சாத்தியமான வளர்ச்சியை வரிச் சலுகைகளுடன் இணைக்கின்றன. அவர்கள் பன்முகப்படுத்தப்பட்ட போர்ட்ஃபோலியோ, ஒரு குறுகிய லாக்–இன் காலம் மற்றும் பிரிவு 80C இன் கீழ் வரி விலக்குகளை வழங்குகிறார்கள். வரிகளைச் சேமித்து, அவர்களின் நிதி இலாகாவை மேம்படுத்துவதை நோக்கமாகக் கொண்டவர்களுக்கு ஏற்றது.

ELSS (இஎல்எஸ்எஸ்) நிதிகள் எவ்வாறு வரிச் சலுகைகளை வழங்குகின்றன?

ELSS (இஎல்எஸ்எஸ்) நிதிகள் பிரிவு 80C மூலம் வரிச் சலுகைகளை வழங்குகிறது, முதலீடு செய்யப்பட்ட தொகையில் விலக்குகளைப் பெற உங்களை அனுமதிக்கிறது. அவர்கள் நீண்ட கால மூலதன ஆதாயங்களுக்கு வரி செயல்திறனையும் வழங்குகிறார்கள். ரூ. வரை லாபம் கிடைக்கும். 1 லட்சத்திற்கு வரி இல்லை, அதே சமயம் இந்த வரம்பை மீறும் ஆதாயங்களுக்கு 10% வரி செலுத்த வேண்டும்.

ELSS (இஎல்எஸ்எஸ்) வரி சேமிப்பு நிதிகளில் நான் ஏன் முதலீடு செய்ய வேண்டும்?

ELSS (இஎல்எஸ்எஸ்) நிதிகள் பல்வகைப்படுத்தல், குறைந்த குறைந்தபட்ச முதலீடு மற்றும் முறையான முதலீட்டுத் திட்டங்களின் (SIPs) விருப்பத்தை வழங்குகின்றன. அவை வளர்ச்சி திறன் மற்றும் வரி சேமிப்பு நன்மைகளுக்கு இடையே சமநிலையை வழங்குகின்றன. உங்கள் இடர் சகிப்புத்தன்மை மற்றும் முதலீட்டு எல்லையின் அடிப்படையில் தேர்வு செய்யவும்.

சரியான ELSS (இஎல்எஸ்எஸ்) நிதியை நான் எவ்வாறு தேர்வு செய்வது?

வரலாற்று செயல்திறன், முதலீட்டு எல்லை மற்றும் ரிஸ்க் சகிப்புத்தன்மை போன்ற காரணிகளைக் கவனியுங்கள். உங்கள் நிதி இலக்குகளுடன் நிதியின் சீரமைப்பை மதிப்பிடவும். உங்கள் முதலீட்டு உத்தியை வடிவமைக்க நிதி ஆலோசகரை அணுகவும் மற்றும் உங்கள் தேவைகளுக்கு ஏற்ற ஒரு நிதியைத் தேர்வு செய்யவும்.